фото: Александр Тихонов

Россия может увеличить экспорт нефти в марте и апреле этого года из-за внеплановых ремонтов на нефтеперерабатывающих заводах (НПЗ) после атак на них беспилотников (БПЛА) — пишет наш информационный партнёр «Российская газета».

Но увеличение будет не очень большое, связанное с уменьшением поставок за границу готового топлива ради обеспечения им внутреннего рынка и обязательствами нашей страны по ОПЕК+, считают опрошенные «РГ» эксперты.

Ранее о резком росте экспорта сырой нефти из-за остановки на ремонт части мощностей российских НПЗ написали почти все западные агентства. Но здесь возникает вопрос, каким образом они смогли узнать об этом. Данные о поставках обрабатываются в самом лучшем случае с задержкой в неделю, а первая атака БПЛА на Нижегородский НПЗ произошла 12 марта. Ее последствия просто бы не успели отразиться на поставках нефти на экспорт. А ведь время нужно не только на обработку информации, лишнюю нефть нужно отправить на побережье, загрузить в танкер и доставить до порта покупателя. Последующие налеты БПЛА на российские НПЗ произошли в период с 13 по 17 марта, то есть еще позже.

Это не мешает аналитикам Kpler, которых цитирует РБК, заявлять, что в марте этого года Россия уже увеличила морской экспорт нефти на 9,4%, до 3,66 млн баррелей в сутки (б/с). Цифры, может быть, и верные, но в Kpler также напрямую связывают рост поставок с атаками БПЛА на отечественные НПЗ.

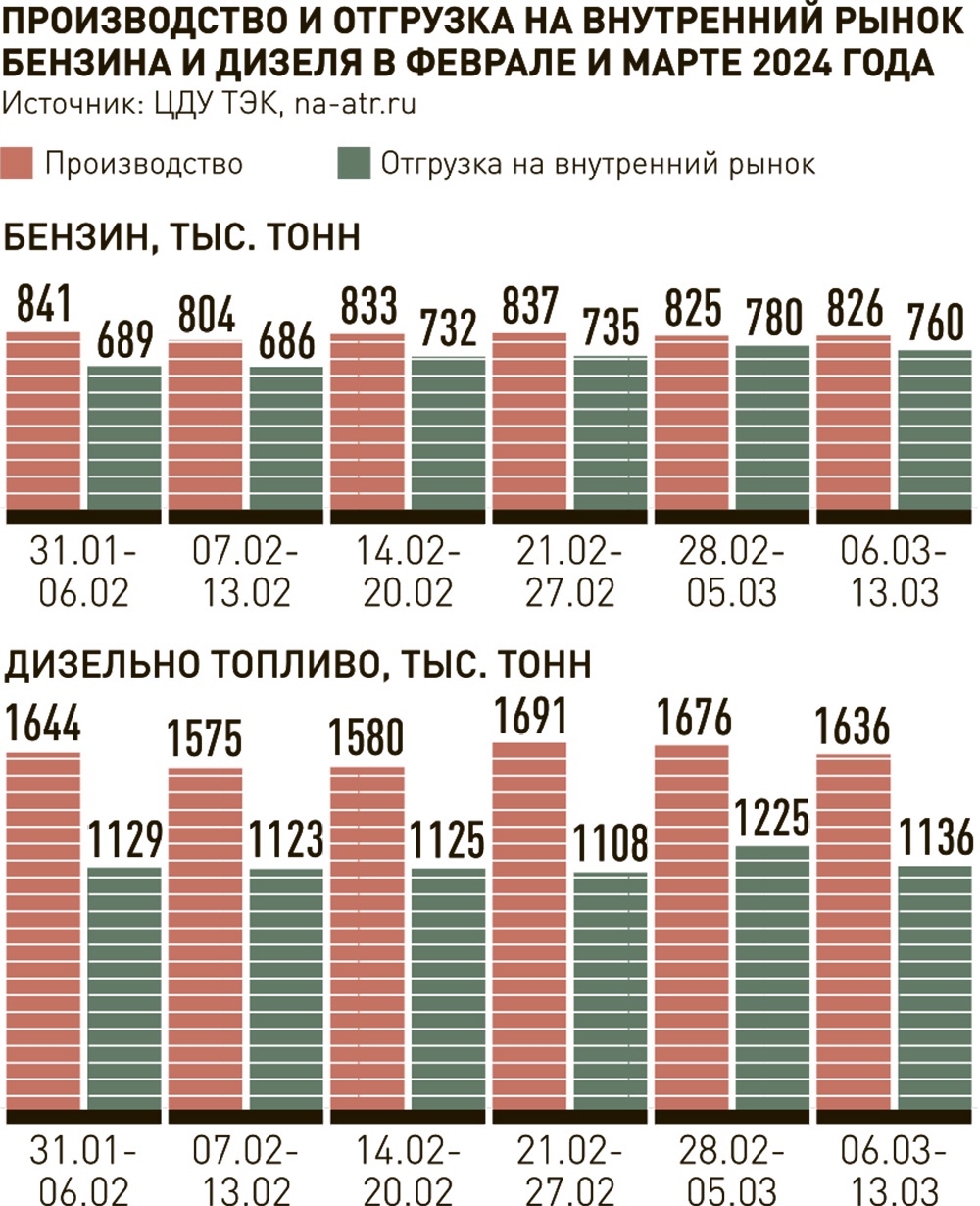

Инфографика «РГ»/ Александр Чистов / Сергей Тихонов

При этом, по данным Главного таможенного управления КНР, импорт в Китай сырой российской нефти растет с начала года. В первые два месяца этого года Поднебесная закупила у нас 17,7 млн тонн нефти, что на 13% больше, чем в январе-феврале 2023 года. За март данных конечно же еще нет.

По мнению главы Фонда национальной энергетической безопасности Константина Симонова, в росте экспорта нефти в Китай виноваты, скорее, не ремонты на наших НПЗ, а проблемы с поставками нефти и нефтепродуктов в Индию. Их связывают с санкциями, но больше похоже, что индийские компании просто выжимают из нас дополнительные скидки. Китай же никогда особенно не интересовался нашими нефтепродуктами, предпочитая покупать сырую нефть. Поэтому наш экспорт и немного переориентировался, поясняет эксперт.

Индия действительно в марте перестала покупать российскую сернистую нефть Urals и малосернистую Sokol. Причем последнюю, по данным Bloomberg, заменила на индийском рынке американская нефть WTI, которой было закуплено 7 млн баррелей. Российские же поставки сократились, хотя еще в феврале Индия импортировала из нашей страны около 40 млн баррелей нефти, треть от объемов своего импорта. Но и здесь есть нюанс. Доля Sokol, как и другого премиального сорта российской нефти ESPO (его характеристики на стыке сернистой и малосернистой нефти), в наших поставках в Индию была совсем невелика, около 5 млн баррелей в месяц. Основной сорт, который закупали индийские НПЗ, — Urals, а его американской WTI не заменишь. Причем традиционно ESPO и Sokol покупали больше Япония, Китай, Южная Корея, Сингапур и другие страны Юго-Восточной Азии, а совсем не Индия.

Остается понять, как все же отразятся внеплановые ремонты НПЗ на отечественной нефтяной отрасли. Как отмечает доцент Финансового университета при Правительстве РФ Валерий Андрианов, скорее всего, произойдет некоторое увеличение экспорта. На фоне взятых на себя Россией обязательств по дополнительному сокращению добычи это было бы хорошей возможностью поддержать нефтегазовые доходы бюджета, не нарушая при этом оговоренных с партнерами по ОПЕК+ параметров производства.

Экспорт нефти из России в Китай стал расти с начала этого года

Кроме того, есть возможность загрузки оставшихся нефтеперерабатывающих мощностей, считает эксперт. Общая установленная мощность отечественных НПЗ достигает 328 млн тонн в год, а переработка в 2023 году составила 275 млн тонн. Но загрузка НПЗ определяется рыночными потребностями в топливе. Важно понять, какие именно установки вышли из строя в результате атаки. Если речь идет об установках первичной переработки, то последствия могут быть наиболее сложными и долгосрочными, поскольку это останавливает и последующие процессы на НПЗ. Если же пострадали установки глубокой переработки, то тут возможны варианты с переключением на выпуск других видов нефтепродуктов.

По словам Симонова, по дизельному топливу проблем для обеспечения внутреннего рынка нет. Его в 2023 году ушло 37% от объемов производства, у нас есть большой запас. Бензина на экспорт уходило 10%. Проблемы могут возникнуть ближе к сезону отпусков, но к тому моменту должны успеть все исправить, к тому же с марта действует запрет на экспорт бензина.

Оба эксперта указывают, что в данной ситуации было бы правильней снизить налоговое давление на отрасль.

Как отмечает Симонов, было бы правильно вернутся к вопросу компенсации выпадающих доходов бюджета нефтяными компаниями из-за обратной корректировки демпфера (компенсации нефтяникам из бюджета за оптовые поставки топлива на внутренний рынок по ценам ниже экспортных) осенью прошлого года. Тогда объем выплат нефтяникам сначала уменьшили в два раза, а после роста цен на топливо вернули на прежний уровень. Но минфин стал считать эту обратную корректировку причиной возникновения выпадающих доходов бюджета. Дополнительные налоговые выплаты из-за этого запланированы до конца марта, но если нужно, чтобы НПЗ ремонтировались быстрее, может быть, стоит предложить компаниям какой-нибудь «пряник», считает Симонов.

По мнению Андрианова, нужны дополнительные стимулирующие меры для создания новых мощностей, а не усиление фискального давления на отрасль.

Сергей Тихонов

https://rg.ru/2024/03/20/napriazhennaia-ostanovka.html